解我们更多的产品

我们非常重视您的来信,会尽快给您回复。*

2017年,国际油价先降后升,呈“V”型走势。受欧佩克减产协议执行率较高、地缘政治风险加剧、全球库存稳步下降、市场恢复平衡预期增强等因素共同影响,下半年国际油价涨幅较大,年末国际油价每桶超过60美元。展望2018年,在欧佩克继续执行减产协议、原油供需收紧的预期下,预计国际油价总体继续上行。

2017年国际油价先降后升呈“V”型走势

2017年1~2月,国际油价维持在每桶50~57美元的区间窄幅波动。3~6月,油价呈宽幅震荡走势并逐步下行。下降的主要原因,一是因为美国原油强势增产,日产量保持在900万桶以上并不断增加;二是2017年上半年美联储于3月、6月加息两次,给油价带来下行压力;三是全球原油库存始终保持在高位,市场对欧佩克减产缓解全球原油供应过剩缺乏信心。2017年6月21日,纽约WTI、伦敦布伦特油价每桶分别降至年内最低点42.53美元、44.82美元。

2017年下半年,由于欧佩克减产执行率不断提高,全球原油库存逐步下降,原油需求稳步提升,以及地缘政治冲突和油价供应中断等突发事件的推动,两市油价持续震荡上涨。2017年末(12月29日),纽约WTI、伦敦布伦特原油期货价格分别为每桶60.42美元、66.87美元,比年内最低点上涨了42.06%、49.20%。2017年全年两市平均油价分别为每桶51.05美元、55.02美元,比2016年分别上涨17.44%、21.91%。

2017年国际原油市场主要呈现以下三大特点:

其一,全球原油供需渐趋平衡支撑国际油价上行。从2017年1月起,欧佩克国家和俄罗斯等产油国开始执行减产协议。全年来看,欧佩克减产执行率不断提高,2017年11月减产执行率升至115%,2017年12月减产执行率突破120%。受益于较高的减产执行率,以及减产协议延长预期,全球原油供需渐趋平衡,库存稳步下降,支撑国际油价上行。如美国商业原油库存从2017年年初的4.83亿桶下降至年末4.24亿桶,世界经合组织(OECD)商业原油库存于2017年9月跌破30亿桶,2017年11月更是降至26.1亿桶,创下2015年以来的新低。

其二,地缘政治风险加剧助推国际油价快速上涨。过去几年由于原油市场供应严重过剩,国际油价对地缘政治风险的敏感度大幅降低。2017年,随着供应过剩逐步缓解,地缘政治等非基本面因素对油价的影响逐渐凸显,推动国际油价快速上涨。

其三,布伦特原油与WTI原油价差不断扩大。2017年,布伦特原油与WTI原油价差从年初每桶2~3美元持续扩大,2017年四季度价差平均每桶超过了6美元,其中2017年12月26日,达到每桶7.05美元,为近两年的新高。原油价差的扩大主要是由于欧美市场区域间供需不平衡,其中美国原油产量大幅提高,而欧亚地区需求旺盛,且更直接地受到中东地缘政治冲突影响。此外,价差的扩大有利于美国原油出口。

预计2018年国际油价总体继续上行

综合全球经济形势和原油供需基本面来看,全球经济复苏将继续增强,新兴市场国家将拉动原油需求增长,受欧佩克减产协议影响,原油供需将达到平衡,但仍需关注美国页岩油增产和扩大出口对油价造成的冲击。预计2018年国际油价重心上移,总体水平较2017年每桶上涨5~8美元。

分阶段来看,春季是传统的原油需求淡季,油价在当前水平回调的可能性较大。下半年,随着全球经济进一步向好,同时迎来夏季和冬季需求旺季,原油供需相对平衡,油价可能会高于上半年。值得注意的是,若中东等地缘政治冲突加剧,可能会打乱现有的供需格局,引发国际油价的大起大落。

(一)全球经济日趋强劲,印度和中国将是原油消费增长的主要动力。2017年全球大部分国家经济都有所增长,根据国际货币基金组织(IMF)《世界经济展望报告》,大约四分之三的国家经济增长加速,这也是自2010年以来的最高比例;欧元区部分失业率高企的国家经济也出现增长,就业率得到提升;新兴市场经济体中的阿根廷、巴西和俄罗斯则结束了衰退。根据全球经济复苏不断增强的势头,国际货币基金组织(IMF)预计2017年全球经济增长3.6%,2018年提升0.1个百分点至3.7%。

从原油需求的角度看,中国和印度将是原油消费增长的主要动力。过去十年间,全球原油消费量年均增速约1.2%。其中,以欧美发达国家为代表的世界经合组织(OECD)原油消费出现下滑,原油消费增量主要由非OECD国家贡献,年均增速达3.5%,远高于全球原油消费增速。具体分析,主要是中国和印度原油消费不断提高,占同期全球原油消费增量的60%以上。以中国为例,2017年原油进口量达4.2亿吨,较2016年增加了10.2%,对外依存度升至68.5%。印度目前处于工业化早期,制造业和交通业对原油的需求将不断提高。

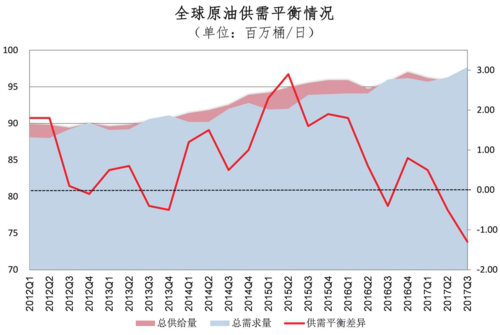

(二)原油供需将于2018年达到平衡。自欧佩克减产协议执行以来,全球原油供应过剩程度大幅下降。2017年1季度供需平衡差异降至50万桶/日,较2016年同期下降72%。2季度起,供过于求转为供不应求,尤其是随着欧佩克减产执行度不断提高,供需缺口逐步扩大,2017年2、3季度供需平衡差异分别为-50万桶/日、-130万桶/日。

国际能源署(IEA)最新月报指出,2018年原油需求将继续增长,预计全球原油需求增幅为172万桶/日,高于2017年的150万桶/日。供给方面,目前欧佩克减产协议已延长至2018年底,如果减产协议继续得到落实,供应收紧将支撑油价进一步上行,原油市场较大概率将于2018年下半年恢复平衡。

(三)美国页岩油增产和能源战略转型将对油价造成冲击。由于技术进步,美国页岩油生产效率不断提高,成本大幅下降,且供给弹性远高于常规油井。一是生产效率的提高极大降低了页岩油的生产成本,近年来页岩油生产成本从过去每桶70~80美元降至30~40美元。二是页岩油产能形成周期已缩短至3~6个月,而常规油井从投入到生产至少需要2~3年的时间,因此页岩油生产商可以根据国际油价灵活增加或者减少页岩油供给。

随着国际油价逐步上行,美国页岩油钻机数从2016年5月低位408座持续大幅增长14个月,2017年7月升至953座,随后一直保持在900座上方波动。页岩油增产推动美国原油产量不断增加,2017年末美国原油日产量升至创纪录的979万桶。如果国际油价维持在每桶60美元上方,页岩油增产规模将进一步上升。美国能源信息署(EIA)预计2018年美国原油日产量将增加97万桶至1027万桶。页岩油增产将削弱欧佩克减产协议效果,延缓全球原油市场恢复平衡的进程。

此外,美国正从原油消费大国向原油出口大国转型,市场份额不断扩大。美国原油库存体系由战略原油库存和商业原油库存两大部分组成,一定程度上反映出美国长期能源战略。在新世纪的前十年,美国战略原油库存从2001年的5.41亿桶持续增长至2010年的7.27亿桶,此后略微下降,一直保持在6.9亿桶上方波动。而2017年3月以来,美国大量释放战略原油储备,战略原油库存从6.95亿桶下降4.5%至2017年末的6.64亿桶。

与此同时,美国原油出口量快速增长,并不断扩大出口国覆盖范围。其中,2017年10月美国原油日出口量突破170万桶,预计全年日出口量较2016年提高80~90%。战略原油库存和商业原油库存的下降均体现出美国欲追求能源独立,从原油消费大国向出口大国的战略转型。可以预计美国在未来几年将不断提高市场供应并扩大出口,给油价带来下行压力。

(四)地缘政治对国际油价的影响将继续扩大。目前全球原油市场处于供需再平衡的关键节点,因此国际油价受地缘政治冲突的影响将更为强烈,预计2018年国际油价波动幅度将会进一步扩大。

一是欧佩克国家与俄罗斯等产油国的联合减产情况。短期的财政压力使得各国对提升油价达成一致诉求,但减产执行情况受制于沙特、伊朗、俄罗斯等国之间的政治关系。尤其是2018年6月,产油国将对减产协议进行评估,或将提前结束减产协议。

二是伊拉克、委内瑞拉等国政治经济局势。欧佩克第二大产油国伊拉克,其北部库尔德地区原油出口量在50万桶/日以上,战火或武装冲突升级将影响中东地区的原油供应,推动油价大幅上涨。委内瑞拉国内经济几近崩溃,石油产出大幅下降,也是影响油价的重要不确定因素。

三是美国对伊朗的政策。伊朗作为中东第三大产油国,原油产量高达370万桶/日,如果美国采取实质性的经济制裁,将对原油供需平衡产生重大影响,引发国际油价波动。(作者单位:国家发展改革委价格监测中心)

(来源:中国经济导报)

我们非常重视您的来信,会尽快给您回复。*